Au fil des années suivantes, j’ai tout de même constaté un nombre important de sociétés qui ont connu un grand succès boursier suivant une stratégie d’acquisitions. Au Canada, nous n’avons qu’à penser à CGI, Alimentation Couche-Tard et Constellation Software.

Selon vous, est-ce que les acquisitions créent réellement de la valeur?

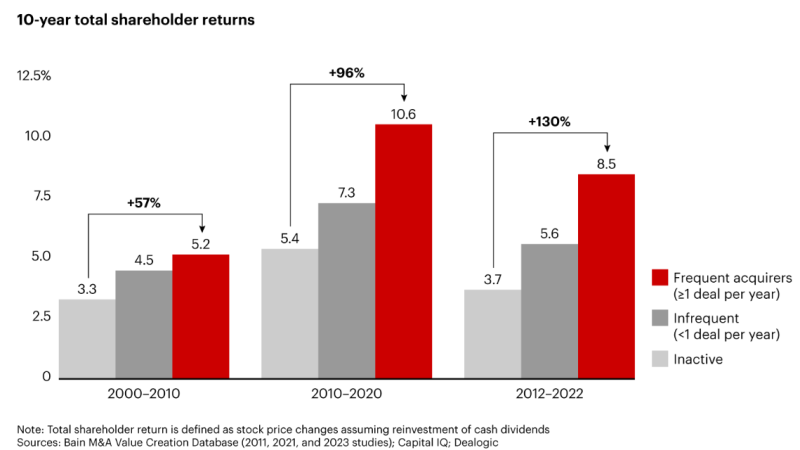

L’article intitulé « How Companies Got So Good at M&A » de Bain & Company aide certainement à y voir plus clair. Dans ce texte, les auteurs présentent la création de valeur réalisée par les acquéreurs fréquents. Dans le tableau ci-dessous, vous constaterez que les sociétés réalisant fréquemment des acquisitions (en rouge) dégagent aujourd’hui beaucoup plus de valeur que les compagnies inactives (en gris pâle). Cet écart s’est accentué au cours des 20 dernières années.

Source du graphique : https://www.bain.com/insights/how-companies-got-so-good-at-m-and-a/

Les auteurs proposent quatre raisons pour expliquer ce changement. Premièrement, les acquisitions de l’époque cherchaient principalement à dégager des économies d’échelle et à accroître la taille des activités principales, alors qu’aujourd’hui elles permettent également d’accéder à de nouveaux marchés ou à des nouvelles technologies. Autrement dit, l’étendue des acquisitions est plus vaste et peut amener à diversifier l’offre de services. Dans sa récente biographie, La passion du métier, Louis Vachon explique bien que les économies d’échelle, principalement dans les secteurs réglementés, sont généralement difficiles à réaliser. Selon M. Vachon, « le concept d’économie d’échelle est souvent mal compris en affaires puisque ce n’est pas un concept unidimensionnel ».

Deuxièmement, le processus de diligence raisonnable (due diligence) s’est grandement amélioré. Selon moi, l’accès à la technologie est en grande partie responsable de l’amélioration de ce processus. Il est certainement plus facile aujourd’hui de communiquer, d’analyser et de comparer afin d’obtenir une meilleure évaluation de la société visée.

Troisièmement, les sociétés font plus d’acquisitions qu’auparavant. Par conséquent, elles développent une expertise dans le domaine. Les chiffres plus haut l’indiquent clairement : il existe une forte différence entre faire peu d’acquisitions ou en faire fréquemment. Une société qui cherche à faire plus d’une acquisition par année pourrait se doter d’une équipe exclusivement affectée à cette fonction. Une firme bien organisée avec une équipe dédiée aux acquisitions perfectionnera certainement son expertise dans le domaine.

Quatrièmement, en examinant les échecs des autres, les sociétés ont appris que les acquisitions d’envergure demeurent risquées. Je vous invite à dresser la liste des toutes les sociétés boursières que vous connaissez qui ont connu du succès en Bourse suivant une stratégie d’acquisitions. Vous remarquerez probablement une tendance. Plusieurs optent pour des transactions de petite à moyenne taille, alors que le rythme des acquisitions est assez fréquent. Selon moi, cette stratégie limite grandement le risque.

Selon les auteurs, ces précédents développements ont permis d’améliorer sensiblement le taux de succès d’une acquisition. Dans les années 2000, on mentionnait que près de 70 % des acquisitions étaient des échecs, alors qu’aujourd’hui, près de 70 % sont des succès.

À mon avis, l’équipe de direction est un élément essentiel à évaluer lorsqu’on fait face à une société réalisant des acquisitions. Le PDG et le directeur financier (CFO) sont des éléments clés. Un investisseur devrait évaluer si les membres ont connu un historique d’acquisitions à succès avec leur entreprise actuelle ou précédente. Outre l’aspect financier, l’opinion des clients, des fournisseurs et des employés devrait également être considérée dans l’évaluation du succès d’une acquisition.

En terminant, j’espère que ces lignes permettront de vous défaire du mythe des retombées négatives découlant des acquisitions. En identifiant les caractéristiques mentionnées précédemment, vous augmentez vos chances d’identifier les bons acquéreurs d’aujourd’hui ou de demain.

_______

Jean-Philippe Legault est gestionnaire de portefeuille chez COTE 100.

Son blogue de est publié sur