Je ne peux nier ces faits. Mais est-ce que ce sont de bonnes raisons pour ne pas investir?

Acheter au sommet

J’ai toujours eu beaucoup de difficultés à comprendre l’excuse du niveau élevé des marchés pour ne pas investir. Il est tout à fait naturel qu’un indice atteigne régulièrement de nouveaux sommets. Avec le temps, la croissance économique entraîne une hausse des bénéfices des sociétés et donc de leurs cours boursiers. Si vous examinez le graphique à très long terme d’un indice boursier, vous remarquerez qu’il présente une série de nouveaux sommets.

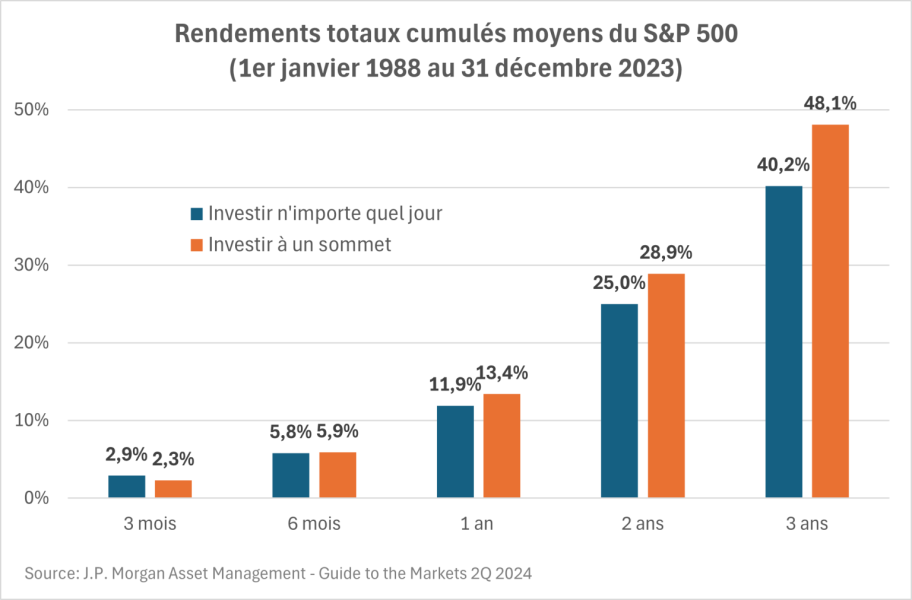

Récemment, je suis tombé sur un document très intéressant produit par J.P. Morgan Asset Management dans lequel les analystes ont tenté de calculer l’impact d’investir à un sommet. Voici le résultat :

Les colonnes « investir n’importe quel jour » indiquent qu’un investisseur qui aurait acheté l’indice S&P 500 à tous les jours entre 1988 et 2023 et qui l’aurait conservé pendant un an aurait réalisé un rendement moyen de 11,9 %. Sur trois mois, son rendement moyen aurait été de 2,9 % alors que sur trois ans, il aurait été de 40,2 %.

Les colonnes « investir à un sommet » refont le même exercice, mais en prenant uniquement les jours où un nouveau sommet est atteint. Ainsi, un investisseur qui aurait investi uniquement lorsque le S&P 500 atteignait un sommet aurait obtenu, en moyenne, un rendement de 13,4 % un an suivant son investissement.

Ces résultats sont intéressants, peut-être même contre-intuitifs. À court terme, un nouveau sommet n’est pas forcément synonyme de rendements supérieurs. Au contraire, il n’est pas rare de voir le marché prendre une pause ou même reculer légèrement dans les mois suivants un nouveau sommet.

Toutefois, à long terme, on peut voir qu’il aurait été préférable d’investir uniquement aux sommets. L’explication la plus probable de ce phénomène est que les nouveaux sommets sont souvent regroupés. En effet, lorsque les marchés s’emballent, on risque de connaître une succession rapide de nouveaux sommets suivis d’une pause.

L’idée ici n’est pas de vous inviter à investir uniquement lorsque le marché atteint un sommet. Mon objectif est de vous faire remarquer que la stratégie d’éviter d’investir à des sommets est futile.

Évaluation élevée

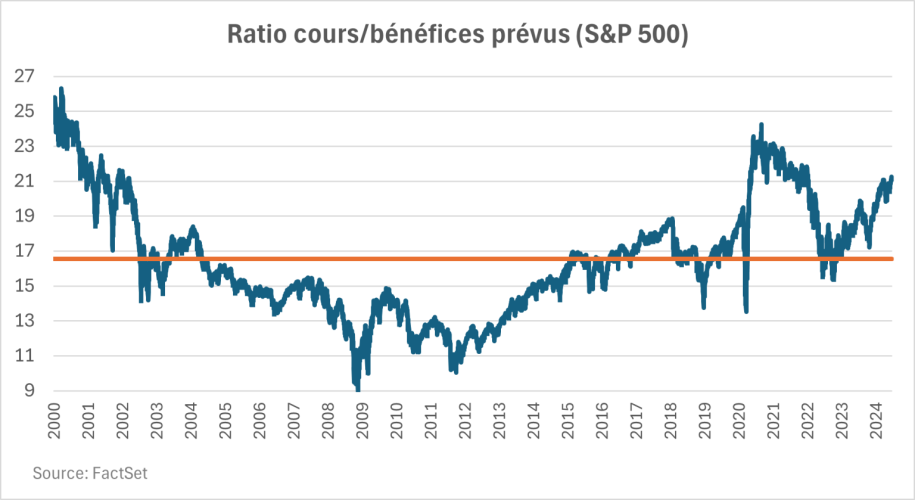

Lors de notre discussion, l’investisseur mentionné précédemment m’indiquait aussi que le marché était « cher ». Pour arriver à cette conclusion, il a utilisé le ratio cours/bénéfices prévus du S&P 500. Voici ce ratio depuis 2000 :

À 21 fois les bénéfices prévus, le S&P 500 est certainement à un niveau élevé et largement supérieur à sa moyenne de 16,5 fois sur la période. À titre comparatif, le S&P 500 se négociait à près de 26 fois lors de la bulle des technos en 2000. Malgré cela, est-ce toujours une bonne raison pour ne pas investir?

Je crois qu’il faut rester prudent face à ce type d’analyse. Un facteur important à considérer est l’influence qu’ont les très grandes capitalisations sur l’indice. Les données les plus récentes indiquent que les huit « megacaps » (Alphabet, Amazon, Apple, Meta, Microsoft, Netflix, NVIDIA et Tesla) représentent à eux seuls 30 % du S&P 500. Qui plus est, les bénéfices réalisés par ces huit sociétés représentent 20 % des bénéfices totaux du S&P 500! Ces « megacaps » ont donc une forte influence sur le ratio cours/bénéfice du S&P 500. Sans ces huit sociétés, le ratio cours/bénéfices du S&P 500 serait d’environ 18,4 fois.

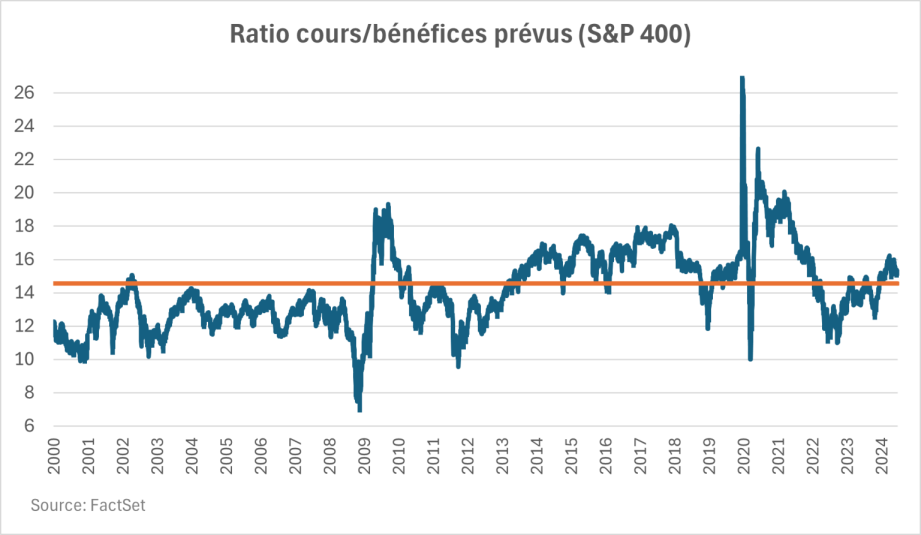

Pour obtenir une perspective différente, un investisseur pourrait, par exemple, examiner le S&P 400, un indice de moyennes capitalisations. L’évaluation est certainement plus près de la moyenne historique et ne semble pas surévaluée comme c’est le cas pour le S&P 500.

Mon objectif n’est pas de débattre à savoir si le marché est dispendieux ou non. Je veux plutôt mettre en garde les investisseurs contre le risque de généraliser. Ce ne sont pas tous les titres qui sont dispendieux et généraliser serait une erreur.

Un investisseur suivant une stratégie indicielle n’a d’autres choix que de suivre le marché, à la hausse comme à la baisse. Cependant, la sélection de titres individuels, comme nous faisons chez COTE 100, offre la flexibilité d’éviter certains titres ou secteurs qui semblent surévalués. Même si le marché est au sommet, des opportunités d’investissement attrayantes existent. Il suffit de chercher!

_______

Le blogue de Jean-Philippe Legault est publié sur